Как сделать квитанцию на оплату взносов в пфр для ип

Добавил пользователь Алексей Ф. Обновлено: 10.09.2024

Каждый предприниматель независимо от выбранного режима налогообложения обязан уплачивать за себя взносы в ПФ.

Они представлены страховыми выплатами, причем они платятся даже, если бизнесмен не занимается фактически предпринимательской деятельностью. ИП имеет возможность взять квитанцию на оплату непосредственно в отделении ФНС. Дополнительно предлагается возможность дистанционной оплаты.

Бесплатно по России

Бесплатно по России

Какие используются реквизиты для уплаты

Для предпринимателей страховые взносы за себя являются обязательными платежами. Они выплачиваются как при наличии, так и при отсутствии наемных работников. Если ИП по разным причинам несвоевременно произведет платеж, то ему придется уплачивать дополнительные санкции и штрафы, а также у него появятся проблемы с ФНС.

Ранее процесс перечисления денег выполнялся только через ПФ, но теперь деньги вносятся в ФНС. С 2019 года внесены существенные изменения для бизнесменов. Ранее для расчета взносов учитывался МРОТ, установленный каждым регионом. Теперь же имеется фиксированная выплата ИП за себя, а также допускается подавать квитанцию в электронной форме.

Фиксированный взнос уплачивается только за самого предпринимателя, а за наемных работников рассчитывается индивидуально.

В 2020 году установлено 3 вида взносов для бизнесменов:

- Фиксированный платеж за себя. С помощью данных взносов формируется будущая пенсия гражданина. В 2021 году данный платеж составляет 40 874 руб. Из этой суммы 32 448 руб. перечисляется на обязательное пенсионное страхование, а 8 426 руб. направляется на медицинское страхование. Если доход за год больше 300 тыс. руб., то дополнительно придется платить 1% с превышения, поэтому точная сумма рассчитывается индивидуально каждым предпринимателем. Но общий платеж не может превышать 8*32448 руб.

- Взносы за работников. Размер платы зависит от дохода гражданина, причем учитывается не только зарплата, но и дополнительные суммы, получаемые от работодателя. Они могут быть представлены премиями, стимулирующими выплатами или надбавками. Отчисляется 22% от общего дохода. Если за год гражданин получает больше 1,292 млн. руб., то с превышающей суммы бизнесмен платит 10%.

- Взносы в ОМС. Платеж составляет 8426 руб. за год.

Все платежи перечисляются не ПФ, а ФНС, причем во время данного процесса указываются правильные реквизиты на основании заранее установленных КБК.

КБК регулярно меняются, поэтому перед совершением платежа рекомендуется уточнить о данной информации у работников ФНС, а также можно воспользоваться сайтом налоговой службы.

С 2021 года утверждены новые КБК по страховым платежам, для чего издан Приказ Минфина №99н.

Для отображения КБК используется 104-е поле платежного поручения. Для определения особенностей платежа учитывается 14 знак:

- 1 – уплата налога или взноса;

- 2 – внесение пени;

- 3 – погашение штрафа.

С начала 2021 года используются новые правила заполнения платежных поручений. Это обусловлено изменением реквизитов, поэтому вносится два счета, а также обновленные БИК. Раньше для номера счета использовалась графа 17, но теперь данная информация указывается в поле 15 и 17.

Графа 15 предназначена для номера счета, являющегося частью ЕКС (единый казначейский счет). Поле 17 – это номер ЕКС. Поле 14 предназначено для БИК территориального отделения УФК, хотя в прошлом году здесь ставился БИК отделения ЦБ.

Изменение реквизитов по страховым взносам обусловлено переходом налоговой службы на систему казначейского обслуживания всех денежных поступлений в бюджетные организации.

Страховые взносы перечисляются по месту регистрации компании или ИП. Получателем средств выступает ФНС, поэтому теперь в эту организацию переводятся деньги как на медицинское, так и на пенсионное и социальное страхование. Взносы на страхование от несчастных случаев или профзаболеваний перечисляются фонду Соцстраха.

Актуальные реквизиты легко найти на официальном сайте ФНС, причем данные значения отличаются для предпринимателей и юрлиц.

Для уточнения реквизитов выполняются действия:

С 2021 года применяются новые реквизиты, поэтому нельзя вносить плату по показаниям пошлого года. Корректировки коснулись не только номеров счетов, но и БИК, а также других значений.

Новые реквизиты утверждены Письмом ФНС № КЧ-4-8/16504 от 08.10.2020. Теперь бухгалтерам приходится указывать в платежках сразу два счета. Например, в 2020 году предприятия, работающие на территории столицы, применяли БИК 044525000, но теперь вместо последних трех нулей ставится показатель – 988.

Новые показатели применяются и при уплате взносов на страхование от несчастных случаев. Эти значения были опубликованы на сайте ФНС. К основным КБК относится:

- уплата страховых взносов от несчастных случаев или профзаболеваний – 393 1 02 02050 07 1000 160;

- уплата пени – 393 1 02 02050 07 2100 160;

- уплата штрафа – 393 1 02 02050 07 3000 160.

При внесении текущего платежа в графе 22 ставится 0, а при других ситуациях изучается требование об уплате взноса, полученное от ФНС. Если воспользоваться неправильными реквизитами, то средства не будут перечислены на счет налоговой службы, что может стать причиной начисления штрафов за несвоевременную уплату взносов.

Формирование бланка-расчета

До 31 декабря предприниматели могут вносить плату в любой момент времени. Если требуется сформировать квитанцию, то это можно сделать дистанционным способом на сайте ФНС.

Важно! Бизнесмены могут сразу внести весь платеж или распределить его по месяцам, перечисляя средства частями.

Если доход предпринимателя за год превышает 300 тыс. руб., то взносы с превышения вносятся после 31 декабря текущего года.

Бизнесмены предпочитают пользоваться сайтом ФНС для формирования квитанции по следующим причинам:

- даже при использовании онлайн-банкинга или мобильного банка отсутствует возможность пользоваться готовой платежкой;

- в кассах банках или на почте можно оплатить взносы по квитанции, а сделать ее не получится, поэтому придется самостоятельно делать платежное поручение;

- на сайте налоговой инспекции можно не только сделать бланк для оплаты, но и получить актуальную информацию.

Для формирования квитанции учитываются правила:

После выполнения этих действий появляется квитанция, которую можно оплатить на сайте или распечатать, после чего она передается работникам банка или почты. Желательно провести проверку, позволяющую убедиться в правильности введенных данных.

Заполнение квитанции

На сайте имеется специальное меню с подсказками, поэтому если им точно следовать, то не возникает сложностей с формированием бланка. Для заполнения используются данные, имеющиеся в личном кабинете, а также приходится вносить сведения из личной документации налогоплательщика.

Во время процесса учитываются нюансы:

Если вносятся ошибочные сведения, то это может стать причиной просрочки платежа, что приводит к начислению штрафов.

Как оплачивается квитанция

Как только будет сформирована платежка, то его можно сразу распечатать или сохранить в электронном виде. С помощью бумажной документации можно внести средства в отделениях банков или почты.

Для безналичного платежа требуется указать в личном кабинете на сайте ФНС ИНН бизнесмена. После внесения средств налогоплательщик получает специальное подтверждение платежа, которое легко сохранить на компьютере или другом устройстве, а также его можно распечатать.

Полезное видео

Как ИП оплатить взносы в налоговую онлайн смотрите в видео:

Заключение

Предприниматели обязаны вносить специальные страховые взносы не только за работников, но и за себя. В 2020 году требуется уплата фиксированного платежа при доходе до 300 тыс. руб. Для внесения платы важно пользоваться правильными реквизитами, узнать которые можно на сайте ФНС или при посещении отделения налоговой службы. На сайте можно сформировать и распечатать квитанцию, а также предлагается возможность дистанционной оплаты.

Mozilla/5.0 (Macintosh; Intel Mac OS X 10_8_2) AppleWebKit/537.11 (KHTML, like Gecko) Chrome/23.0.1271.6 Safari/537.11

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Страховой взнос фиксированный в ПФР ИП за себя 2021 год в ИФНС России № 51 по г. Москва Муниципальные образования Московской области Красногорский муниципальный район при помощи предложенной выше формы. Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут.

Хотите себе на сайт чистый бланк квитанции на оплату

Просто скопируйте код для вставки на сайт

ИП уплачивают в ПФР взносы во внебюджетные фонды с выплат своих работников и взносы с доходов от своей деятельности на обязательное пенсионное и медицинское страхование.

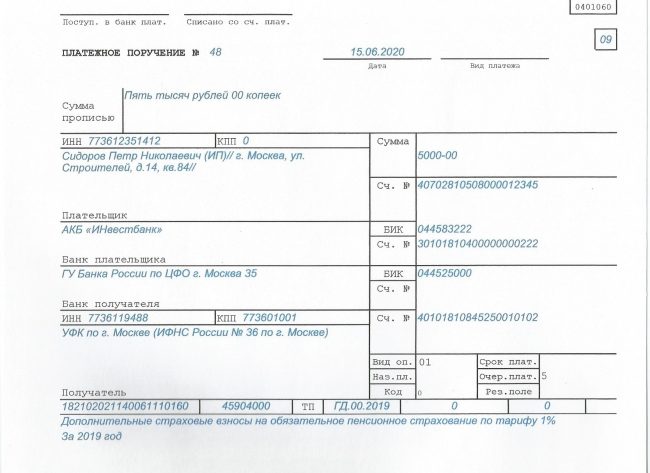

Уплата страховых взносов в ПФР на разные виды страхования осуществляется ИП разными платежными документами, которые направляются в банк с указаниями соответствующих счетов и кодов бюджетных классификаторов (КБК).

Страховые взносы предприниматель, у которого нет работников, состоят из фиксированной части в ПФР и ФФОМС, если доход не превышает 300 тыс. рублей за отчетный период. В случае превышения установленной суммы, ИП уплачивает +1% сверх суммы тарифа.

В 2016 году фиксированная сумма взносов в счет ОПС составляет 19 356,48 рублей; в счет ОМС – 3796,85 рублей. Их надо уплатить до 31 декабря 2016 года. Если доход выше, и фиксированный платеж увеличивается на 1%, дополнительную сумму надо оплатить до 1 апреля 2017 года. Не забывайте, что в этом году для уплаты взносов действуют новые КБК.

Как оплатить взносы в ПФР ИП?

Оплатить взносы в ПФР можно двумя способами:

Банковским переводом с расчетного счета ИП, если у предпринимателя есть свой расчетный счет. Для этого необходимо сформировать платежное поручение перевести со своего счета деньги в территориальное отделение ПФР. В платежном поручении необходимо указать:

субъект места жительства ИП;

что перевод осуществляется в счет уплаты страховых взносов;

выбрать категория плательщика;

выбрать категорию платежа в 2016 году: в счет ОПС в пределах тарифа, 1% в счет ОПС сверх установленного предела дохода, в счет ОМС (по каждой категории сформировать отдельное поручение) с указанием отдельного КБК;

указать код ОКТМО (можно уточнить на сайте ФНС);

указать данные ИП;

указать сумму платежа и сформировать платежное поручение.

Можно произвести оплату наличными через банк, используя квитанцию для оплаты в ПФР ИП. Она называется форма №ПД-4. В квитанции в Пенсионный фонд для ИП в 2016 году необходимо указать следующие данные:

Ф. И. О. плательщика (индивидуального предпринимателя, адвоката, нотариуса);

Регистрационный номер в ПФР;

Наименование получателя и его данные;

Код бюджетной классификации КБК;

Номер счета получателя платежа;

Дату и подпись плательщика.

У ИП нередко возникает вопрос, что в форме ПД-4 (налог) писать в качестве статуса плательщика. Если для платежного поручения статус плательщика страховых взносов и для ИП, и для организаций однозначен, - 08, то для формы ПД-4 (платежа физлица) отдельный статус ИП не предполагается, из списка статусов налогоплательщика можно выбрать 24 (физическое лицо, плательщик страховых взносов). Мы задали вопрос в столичном отделении ПФР, и получили ответ, что в форме ПД-4 также можно указывать статус налогоплательщика 08. Любопытно, что сервис на сайте ПФР, где можно заполнить в ПФР квитанцию для ИП при заполнении сведений для уплаты не проставляет статус плательщика. Но, как заверили нас в Пенсионном фонде, указание статуса 08 ошибкой не будет.

Квитанция для оплаты в ПФР ИП. Образец

Чтобы было проще подготовить в Пенсионный фонд квитанцию для ИП по форме ПД-4 при платеже взносов без расчетного счета, можно воспользоваться образцом:

Обратите внимание на то, что разным платежам присвоен разный КБК, и фиксированный платеж в пределах лимитов по КБК отличается от платежа дополнительного 1% взноса.

В 2016 году в квитанциях в ПФР для ИП указываем:

392 1 02 02140 06 1100 160 – фиксированный платеж в пределах лимита дохода в 300 тыс. руб.;

392 1 02 02140 06 1200 160 – 1% от с дохода, превышающего 300 тыс. руб.

392 1 02 02103 08 1011 160 – платеж в в ФФОМС.

Платеж в ФФОМС составляет 3796,85 руб., в ПФР в пределах 300 тыс. дохода - 19 356,48 руб.

1% платим с доходов свыше 300 тыс. руб., но не более 158 648,69 руб.

Рассчитать страховые взносы ИП, в том числе за неполный год, можно, воспользовавшись калькулятором

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

С того момента, как вы приобрели статус индивидуального предпринимателя у вас возникла обязанность уплачивать страховые взносы на обязательное медицинское страхование и пенсионное страхование. За наёмных работников в ПФР каждый месяц отчитывается работодатель. Но индивидуальный предприниматель не является таким работником, и зарплату не получает. В этой статье раскажем о том, как ИП сформировать квитанцию и оплатить страховые взносы за себя.

Как создать квитанцию по оплате страховых взносов для ИП в 2021 году

Этап 2. Дальше программа предлагает заполнить все платёжные реквизиты документа.

Этап 4. Здесь нужно ввести реквизиты получателя платежа:

Этап 5. Пора переходить к заполнению вида платежа.

Обязательным является код бюджетной классификации (КБК). Если он известен, его нужно вписать в соответствующее поле. В таком случае, вид наименование и тип платежа можно не указывать. Но если вы не знаете код, можно заполнить три остальных параметра: вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

Этап 6. На следующем экране указываются реквизиты платёжного документа:

Этап 7. Следующая информация — реквизиты плательщика.

ФИО, ИНН физ лица, адрес места жительства. Обязательными являются только фамилия и имя.

Реквизиты для уплаты взносов ИП в 2021 году

| Вид взноса | Реквизиты |

|---|---|

| Страховые взносы на ОПС в фиксированном размере, в т.ч. 1% с доходов свыше 300 тыс. руб. | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС | 182 1 02 02103 08 1013 160 |

Размер страховых взносов ИП за себя в 2021 году

Размер страховых взносов не зависит от суммы полученного дохода.

В 2021 году размер страховых взносов ИП за полный год остался на уровне 2020 года и составляет 40 874 руб. + 1% от доходов свыше 300 тыс. руб.

- 32 448 рублей — взносы на обязательное пенсионное страхование (плюс 1% от доходов свыше 300 тыс. руб);

- 8 426 рублей — взносы на обязательное медицинское страхование.

Обратите внимание: страховые взносы на ОПС не должны превышать восьмикратный размер фиксированного платежа (8 * 32 448 руб.), т.е должны быть не более 259 584 руб.

Сроки уплаты страховых взносов ИП за себя

Не позднее 31 декабря текущего года предприниматели должны уплатить за себя страховые взносы с доходов, не превышающих 300 000 руб.

Страховые взносы свыше 300 000 руб. должны быть уплачены не позднее 1 июля, следующего за истёкшим расчётным периодом, т.е. до 01.07.2021 года за 2020 год и до 1.07.2022 года соответственно.

В случае прекращения деятельности индивидуального предпринимателя, страховые взносы нужно уплатить в течение 15 календарных дней с даты снятия с учёта в налоговой.

Другие способы оплаты

1. Вы можете оплатить через интернет-банк со своего расчётного счёта.

2. Возможен платёж через портал Госуслуги.

Программа сайта предложит сформировать квитанцию на оплату. Этапы формирования платёжного документа такие же как и через сайт ФНС. Сайт Госуслуги позволяет совершить оплату с банковской карты, со счёта мобильного телефона и через электронный кошелек.

3. Промежуточный вариант.

Данный вариант подходит для тех, кому удобнее оплатить через мобильный банк или с электронного кошелька.

В плане надежности, приоритетнее заполнять квитанцию на сайте ФНС. Программа сразу проверяет правильность заполнения реквизитов и остальных данных.

Читайте также:

webdonsk.ru

webdonsk.ru