Как сделать кредитный потенциал

Добавил пользователь Alex Обновлено: 07.10.2024

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ?23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ?950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

В сложившихся условиях банки ожидаемо будут повышать требования к заемщикам и, чтобы не оказаться в числе тех, кому отказали в кредите, важно иметь высокий кредитный рейтинг .

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ?500 тыс. средний балл по ПКР составил 697 баллов, а до ?30 тыс. — 568 баллов.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

- любой банк;

- микрофинансовую организацию;

- любое бюро кредитных историй (даже в то, в котором может и не быть вашей кредитной истории);

- непосредственно в Центральный каталог кредитных историй Банка России.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

?500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ? 500 сроком от 91 дня.

Какой кредитный рейтинг хороший

Что такое кредитный потенциал

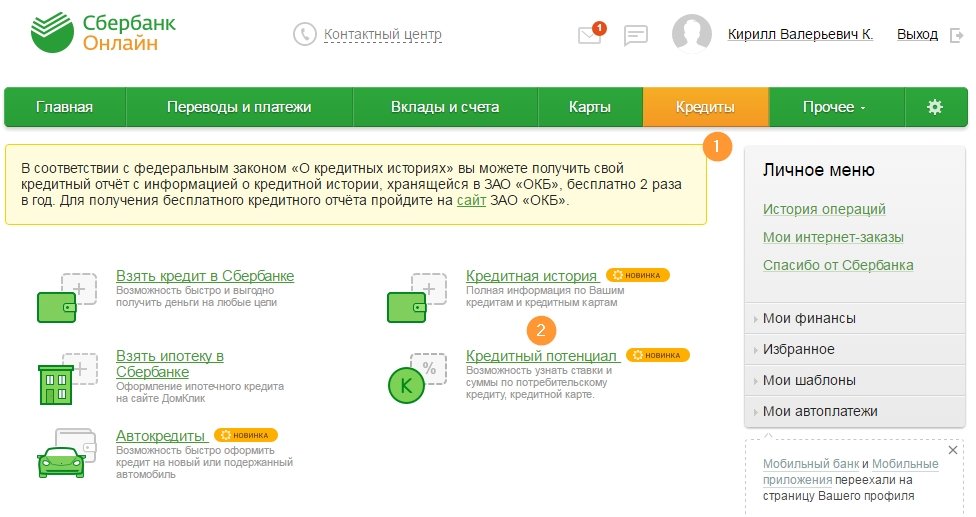

Кредитный потенциал – бесплатный сервис, включенный в приложение Сбербанк Онлайн. Он создан для расчета максимальной суммы, которую клиент банка в состоянии выплачивать каждый месяц, чтобы возвращать заемные средства без чрезмерного обременения долговыми обязательствами. Размер общего платежа вычисляется индивидуально на основе оценки финансового положения и кредитной нагрузки.

Если ежемесячные платежи по кредитам не превышают размер потенциала, клиенту будут предоставлены на выбор дополнительные варианты кредитования. Без посещения офиса и до оформления заявки заемщик узнает размер кредита и условия, которые банк готов ему предложить в рамках вычисленных сервисом лимитов.

Важно! С помощью сервиса вы узнаете точную сумму кредита, которую одобрит исключительно Сбербанк. В других банках клиенту могут быть предложены совершенно другие суммы займов и условия кредитного соглашения. Это объясняется тем, что каждое финансовое учреждение оценивает кредитополучателей по собственным методикам.

Пока потенциал заемщика рассчитывается только для получения потребительского кредита или кредитной карты. Для ипотеки, автокредита услуга пока не работает. Опция доступна в десктопной и мобильной версии приложения «Сбербанк Онлайн.

Как вычисляется кредитный потенциал

Для расчета кредитного потенциала разработан специальный алгоритм, учитывающий множество составляющих. Имеют значения не только доходы, но и расходы человека, а также такие факторы, как состав семьи, место работы, общий стаж, наличие загранпаспорта и прочее. В итоге клиент банка получает два показателя:

- сумму в рублях – максимально возможный платеж по кредитам;

- величину в процентах, означающую, на сколько потенциал уже используется.

Эксперты Сбербанка определили, что оптимальная доля дохода, которую россиянам по силам тратить на погашение кредитов без значительного ущерба для ежемесячного бюджета, составляет 30%. То есть, в упрощенном варианте кредитный потенциал вычисляется так:

0,3 x n, где n – общая сумма дохода клиента в месяц.

Полученный результат – максимальная сумма для оплаты займов. Из нее необходимо вычесть ежемесячные платежи по уже оформленным кредитам. Ориентируясь на полученные данные, производится вычисление общего размера возможного кредита. Далее программа подбирает оптимальный для клиента кредитного продукт.

Пример. В месяц Петр Иванов зарабатывает 45 000 рублей. Значит, в среднем на оплату кредитов он может потратить 13 500 рублей. Это его кредитный потенциал. По уже оформленных займов он выплачивает 5700 рублей в месяц. Следовательно, свой потенциал Петр использует на 42%. И если он хочет взять новый кредит, то сервис предоставит ему предложения по займам, где ежемесячный платеж не превысит 7800 рублей.

Допустим, на момент расчета Петр Степанович платит по кредитам не 5700 рублей, а 14 000 рублей в месяц. Тогда он использует свой кредитный потенциал на 100% и банк не одобрит новые займы при обращении.

От чего зависит потенциал заемщика

На размер потенциала основное влияние оказывают два ключевых показателя: доход клиента и уже существующая кредитная нагрузка.

Банк учтет при подсчете:

- доход на основном и дополнительном месте работы;

- доход от честной практики и предпринимательства;

- пенсию.

Если вы сдаете квартиру, получаете авторские отчисления за литературные или музыкальные произведения, оказываете услуги по договорам подряда – указывайте источники дополнительной прибыли, и ваш кредитный потенциал увеличится.

Важно! Изучите, какие суммы платежей банком включены в используемую долю потенциала.

Особенно это актуально для тех, кто планирует брать новые займы, а кредитный потенциал оказался низким. Возможно, по данным БКИ на вас оформлены кредитные карты. Вы их не используете, но лимит по карте будет все равно включен в общий размер долговых обязательств. Закройте лишние кредитки, и потенциал вырастет.

Как правильно воспользоваться услугой Сбербанка

Последовательность действий при работе с сервисом следующий:

- потребительский кредит;

- кредитная карта.

3. Заполните анкету, где необходимо внести:

- паспортные данные;

- контактную информацию (телефон, основной и дополнительный, email);

- сведения о прописке и месте жительства;

- размер дохода.

Важно! Вводите только достоверные данные. Не стоит, к примеру, завышать доход, чтобы улучшить показатель потенциала и получить от банка более выгодные предложения. При оформлении заявки вам все равно придется предоставить документы с реальными сведениями, от которых зависит окончательное решение по кредиту.

Если результат не появился в течение 5 минут, обновите или перезапустите приложение на своем устройстве. Отметим, что на этом этапе клиенту вместо итогового результата предлагают заполнить расширенный вариант анкеты. Особенно если зарплату или пенсию человек получает в другом финансовом учреждении.

Банку в этом случае потребуются сведения о вашем образовании, семейном положении, имуществе (уточняется наличие недвижимости и автотранспортного средства в собственности). Наибольшее затруднения обычно вызывают сведения о работодателе. Поэтому кроме точного названия организации заранее уточните ее:

- ИНН;

- организационно-правовая форму;

- количество сотрудников.

Срок действия расчета

Данные о кредитном потенциале, предоставленные пользователю, актуальны в течение месяца. То же касается предложений банка по дополнительным займам. Поэтому, если вы воспользовались сервисом перед оформлением нового кредита, не затягивайте с оформлением заявки.

Заключение

Услуга по расчету кредитного потенциала приносит пользу и клиенту и банку-кредитору. Пользователь приложения бесплатно и оперативно получает оценку своей кредитоспособности, выраженную в виде конкретной суммы, а не абстрактного показателя. Сбербанк, в свою очередь, продвигает кредитные продукты.

Сервисом уже воспользовались более миллиона раз. Отзывы кредитополучателей в основном положительные. Негативные комментарии в основном поступают от тех, кого разочаровал результат или не устроили предложения банка.

Для чего надо знать свой кредитный потенциал

Сервис вводится в рамках общего курса финансово-кредитного учреждения на индивидуализацию подхода к заемщикам. Плата за вычисление не взимается. Уже получены первые отзывы клиентов – положительные и доброжелательные.

Важно! Приложение находится в стадии тестирования и доработки, в этот период оно доступно около 90% пользователей.

Что это такое

Понятие кредитного потенциала вводится, как максимально допустимая ежемесячная выплата по всем кредитам, который оплачивает гражданин. По мнению специалистов СБ РФ, риски не превышают разумных пределов, если финансовая загрузка получателя кредита на обслуживание займов не более 30% своего ежемесячного дохода. Остаток от этих процентов и служит кредитным потенциалом заемщика, его ресурсом на выплату.

К примеру: на текущий момент совокупный доход потенциального получателя кредита составляет 75 000 рублей в месяц, 30% от его дохода составит 25 000 рублей, но его актуальные платежи по кредитам в сумме равны 15 000 рублей. Значит, остаток максимального потенциала равен 10 000 рублей ежемесячно. Это пороговая сумма платежа будущего кредита, и заемщик может претендовать на займ, сумма обслуживания которого будет не выше этой суммы в месяц.

Как рассчитать потенциал и условия займа

Рассчитать кредитный потенциал в Сбербанке — иными словами, величину доступных ежемесячных выплат — можно через интернет в экспериментальной части приложения для интернет-банкинга. С апреля 2019 года доступна бета версия программы, релиз ожидается после завершения тестирования. Первым шагом потребуется заполнить анкету. В первую очередь банк попросит анкетные данные клиента, включающие в себя:

- фамилию, имя и отчество;

- место работы;

- наличие жилья в собственности;

- другие данные.

Также на итоге расчета скажется факт, является ли претендент сотрудником Сберегательного банка.

Второй блок данных потребует внести более подробные сведения, в том числе:

- уровень дохода;

- семейное положение;

- данные о недвижимости;

- уровень образования;

- наличие транспортных средств.

Исходя из полученных данных, программа рассчитывает индивидуальный кредитный потенциал и оставшуюся сумму, которую будущий заемщик сможет выплачивать ежемесячно. Исходя из значения этой максимально возможной выплаты, претендент сможет с помощью онлайн-калькуляторов рассчитать сумму и условия займа, который он может получить. Сотрудники банка применяют подход обратный стандартному, когда из суммы кредитования, процентной ставки и срока возврата высчитывается ежемесячная выплата. Наоборот, функция программы — выбор срока и пороговой суммы исходя из доступной выплаты.

Кредитный потенциал представляет собой услугу по расчету доступной суммы по той или ной кредитной программе. Размер ссуды определяется на основе информации, переданной потенциальным заемщиком, а также имеющейся у него кредитной нагрузки.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| Езаем тоже быстро | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% ->

Узнать свой кредитный потенциал следует каждому клиенту, который постоянно пользуется услугами разных российских банков и является добросовестным плательщиком. Не стоит путать этот термин с “кредитной историей”, которая отражает не возможную сумму кредита для того или иного человека, а сведения о платежах по всем предыдущим займам, включая просрочки, отказы по заявкам и многое другое. Больше о КИ и ее значении читайте тут.

Расчет кредитного потенциала в крупнейшем банке страны

Россияне, услышавшие о новой услуге, стараются узнать, как понять “кредитный потенциал” в Сбербанке. Этот современный сервис дает возможность клиенту рассчитать свой КП и наибольшую сумму кредита, которая может быть ему предоставлена и которую он сам в состоянии погасить. Как мы и говорили выше, расчет делается с учетом взятых в других финансовых учреждениях займов.

Кредитный потенциал является наибольшим по размеру ежемесячным платежом одновременно по всем имеющимся кредитным договорам. Если ваши текущие выплаты по всем кредитам не превышают КП, то можно рассчитывать на получение новой ссуды.

Расчет делается доя того, чтобы человек не набрал слишком много долгов и не попал в кредитную яму и в черные списки неплательщиков. Попадание в ЧС означает полную невозможность дальнейшего кредитования в банках, больше на эту тему говорим тут. Определение КП помогает узнать тот размер платежа, который не будет чересчур перегружать бюджет и не станет причиной чрезмерной кредитной нагрузки.

Сервис расчета кредитного потенциала действует не только на кредиты наличными, но и кредитки. Отчет предоставляется клиенту бесплатно.

Условия сервиса и необходимые документы для получения

Получить данную услугу можно через Сбербанк Онлайн, о регистрации в котором мы рассказываем здесь. Сервис представлен для потребителей, которые хотят оформить кредит в Сбербанке.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Это нужно скорее для самого клиента, а не для банка, чтобы человек мог определить, на какую сумму и ежемесячный платеж может претендовать.

Необходимо указать следующую информацию:

- Данные паспорта.

- Сведения о работодателе: ИНН, номер телефона, адрес.

- Размер доходов супруга/и и место трудоустройства.

- Сумма платежей по всем имеющимся кредитам.

Если о потребителя имеются займы в Сбербанке, то программа сама найдет информацию по ним. По оформленным кредиткам в расчет берется лимит, независимо от того, пользуется клиент заемными средствами с них или нет.

Как рассчитать кредитный потенциал в Сбербанке

Процесс состоит из следующих шагов:

- Зайдите с мобильного телефона в Сбербанк Онлайн.

- На главном экране перейдите во вкладку “Кредиты” – “Рассчитать и взять кредит”.

- Проверьте информацию, которая уже есть в системе. Если чего-то нет, то нужно указать.

- Не забудьте ввести сведения о трудовой занятости, образовании, трудовом стаже, семейном положении, размере доходов, наличии имущества в собственности.

Также можно рассчитать КП с обычного компьютера, все делается точно так же.

В нашем примере потребитель использовал только 33% своего потенциала. Если бы отобразилось 90%-100%, это бы означало, что у клиента на данный момент максимальная кредитная нагрузка. В таком случае в выдаче новой ссуды, скорее всего, будет отказано.

Перед подачей новой заявки придется рассчитаться по некоторым из имеющихся задолженностей, чтобы снизить долговую нагрузку на свой бюджет. С лучшими способами того, как быстрее рассчитаться по кредитам, можно ознакомиться по этой ссылке.

Если в результате расчета КП равен 100%, это значит, что у клиента нет никаких обязательств перед кредиторами и поэтому он может без проблем оплачивать оформляемую ссуду. В таких ситуациях банк предлагает максимально возможную сумму по программе.

Для удобства клиента высвечивается цветная диаграмма,на которой обозначена долговая нагрузка на текущее время и сколько можно оформить.

Программа рассчитывает общую сумму платежа по всем кредитам по такому принципу – выплаты в совокупности не должны превышать 30% от доходов заемщика.

Свой КП можно посчитать и самостоятельно, если придерживаться правила, что оплата всех задолженностей не должна быть более 30% от заработка.

Узнайте свои шансы на получение займа, кредитки или ипотеки в бесплатном сервисе кредитный потенциал от Сбербанка.

Раньше нельзя было заранее знать, дадут ли вам деньги в долг, и уж тем более, на какую сумму рассчитывать. Вы лишь могли оценить такую вероятность, проверив кредитную историю и рассчитав долговые обязательства. Но точный ответ мог быть озвучен только после подачи заявки на кредит в банк.

Теперь это возможно в приложении Сбербанк Онлайн. Всего за пару минут вы будете знать, одобрят ли вам кредит, а также сумму, процентную ставку и примерный размер ежемесячных платежей.

Как рассчитать кредитный потенциал в Сбербанк Онлайн

Откройте мобильное приложение. Если у вас его нет, тогда установите Сбербанк Онлайн на телефон.

Через несколько минут банк рассчитает сумму, которую можно взять в долг.

Информация будет актуальной в течение 30 дней с момента последнего расчета. Обновлять ее чаще нельзя.

Чтобы повысить свой кредитный потенциал, можно уменьшить лимиты по кредиткам, которыми вы редко пользуетесь или рефинансировать действующие кредиты. Это позволит запросить в банке большую сумму.

Расчет кредитного потенциала — бесплатный, он не является заявкой на кредит и ни к чему не обязывает, а носит сугубо информационный характер, чтобы вы могли знать свою кредитоспособность.

Читайте также:

webdonsk.ru

webdonsk.ru