Как сделать корректировку в 1с по ндфл в

Добавил пользователь Валентин П. Обновлено: 28.08.2024

Не так давно столкнулся с задачей: Реализовать прогрессивную шкалу начисления НДФЛ (налог на доход физических лиц) в 1С: Предприятие ЗУП 2.5 (Зарплата и управление персоналом). Начиная с 2021 года при доходе более 5 млн рублей ставка налога для резидентов - 15%, для доходов до 5млн включительно - 13%.

Дело в том, что ЗУП 2.5 уже не поддерживается 1С, следовательно, необходимо внести изменения в алгоритмы начислений самостоятельно. Расширения не работают, т.к. совместимость не позволяет, поэтому снимаем конфигурацию с поддержки.

Где в ЗУП 2.5 начисляется НДФЛ?

Основная проблема корректировки алгоритма заключается в том, что документов, где производится расчет НДФЛ несколько. При этом не всегда в каждом документе будет начисление НДФЛ, иногда НДФЛ может быть начислен ранее.

Ниже перечислю основные документы, где начисляется налог на доходы физических лиц:

Функция расчета НДФЛ

Основная функция расчета суммы налога на доход физических лиц находится в общем модуле "Проведение расчетов" - "Получить данные НДФЛ по регистратору" (стр. 4389).

Для изменения алгоритма начислений необходимо добавить собственную функцию:

// Описание Исчисляет НДФЛ согласно прогрессивной шкале, начиная с 2021 г.

// Возвращает: Число - сумма налога. Функция ПолучитьПрогрессивныйНДФЛ_2021(СуммаДохода, СтавкаДляРезидента, МесяцРасчетов)

Если Год(МесяцРасчетов)

Поставили новую программу 1 С 8.3 Бухгалтерия. Я еще не совсем в этой программе ориентируюсь.

Мы арендуем автомобиль у физического лица, я арендную плату регистрирую через операции введенные ручную ДТ 44,1 КТ 76.5 там же начисляю НДФЛ ДТ 76.5 КТ 68.1.

Но начисленный НДФЛ не попадает в регистр налогового учета по НДФЛ. В 1С Бухгалтерии 7.7 я этот НДФЛ проводила через Корректировку данных по НДФЛ,

А в 1С 8.3 не могу найти такую функцию. Если возможно прошу мне помочь.

Ответ:

Для отражения расчётов с бюджетом по НДФЛ в налоговом учёте предусмотрен регистр накопления: "Расчёты налоговых агентов с бюджетом по НДФЛ".

Если мы откроем этот регистр при помощи меню "Все функции":

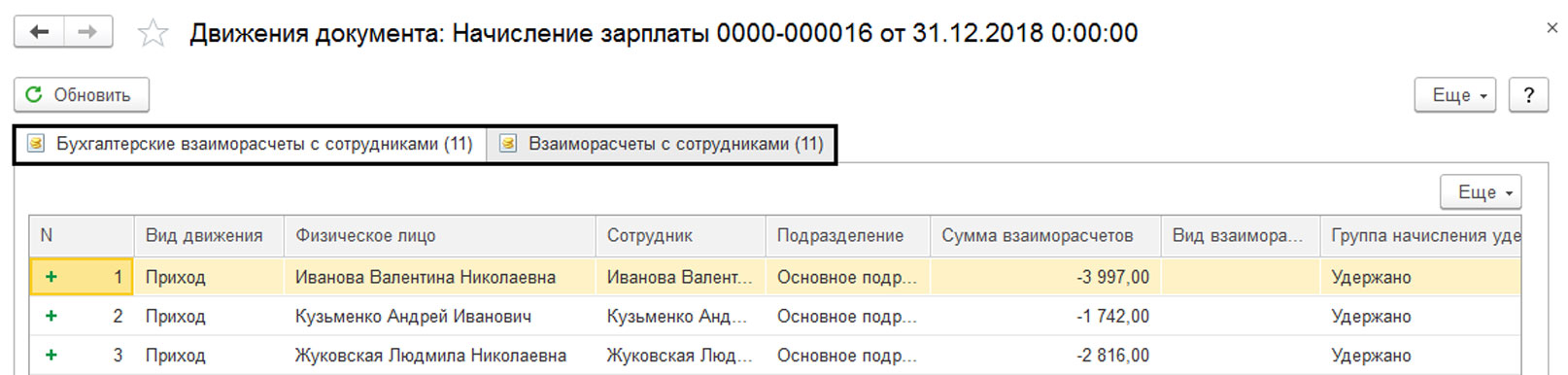

то увидим там примерно следующее:

Всё это движения по регистру, сформированные при выдачи заработной платы сотрудникам.

Но наша задача отразить эти же движения при удержании НДФЛ с физического лица, у которого мы арендуем автомобиль, прямо в ручной операции. Как это сделать?

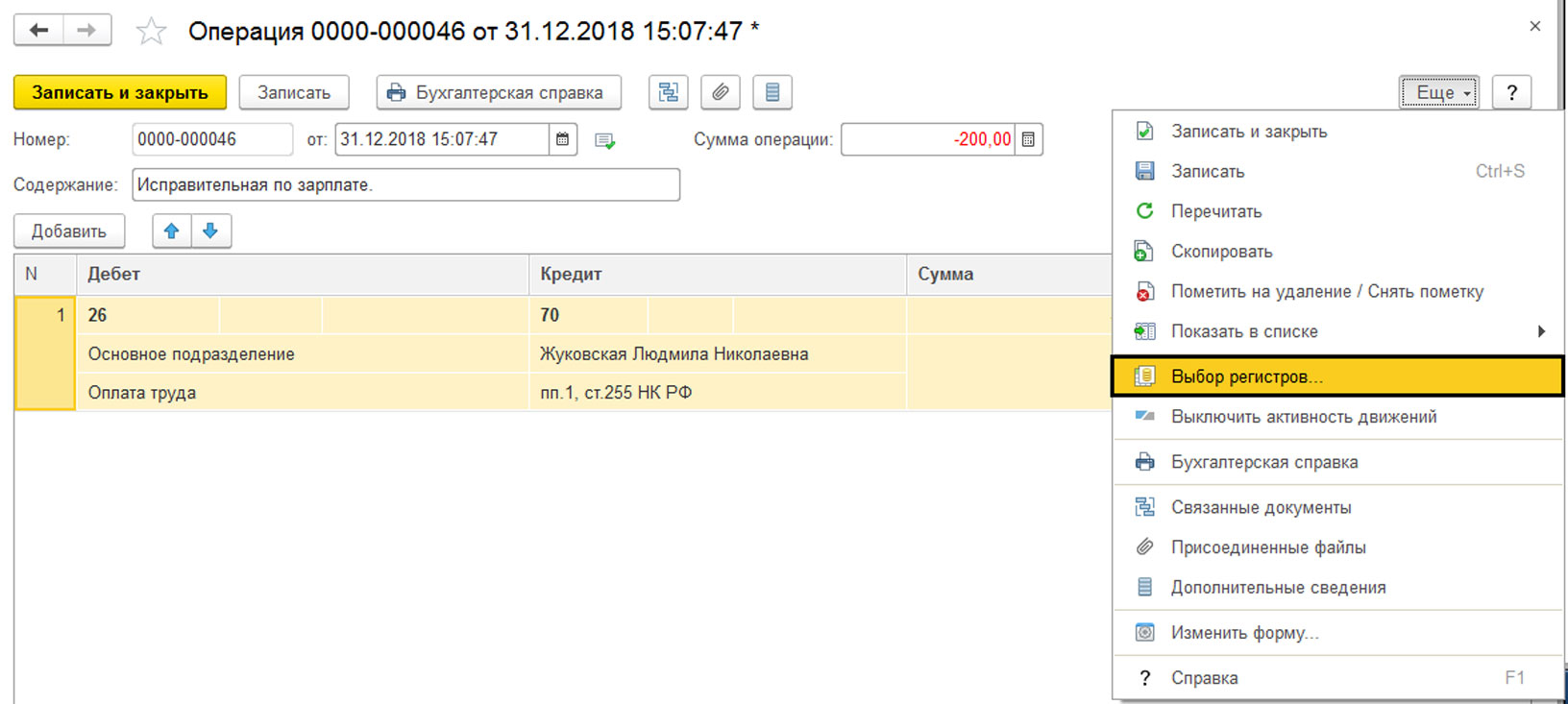

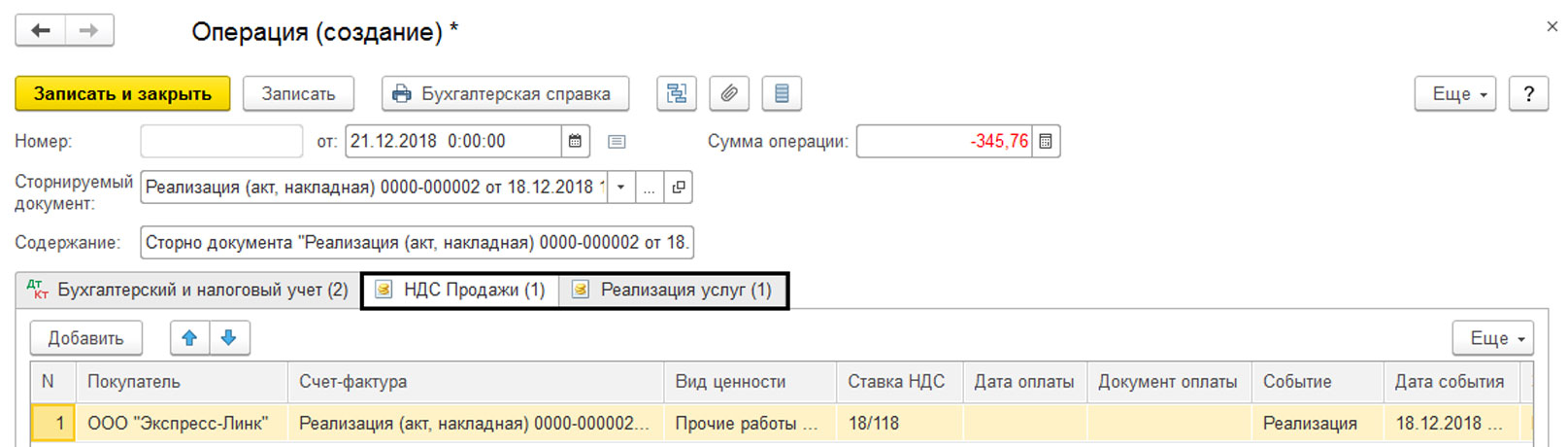

Откроем ручную операцию, в которой мы отражаем наши проводки:

ДТ 44.1 КТ 76.5

ДТ 76.5 КТ 68.1

У меня всё очень схематично:

И из самого верхнего пункта "Ещё" выбираем пункт "Выбор регистров":

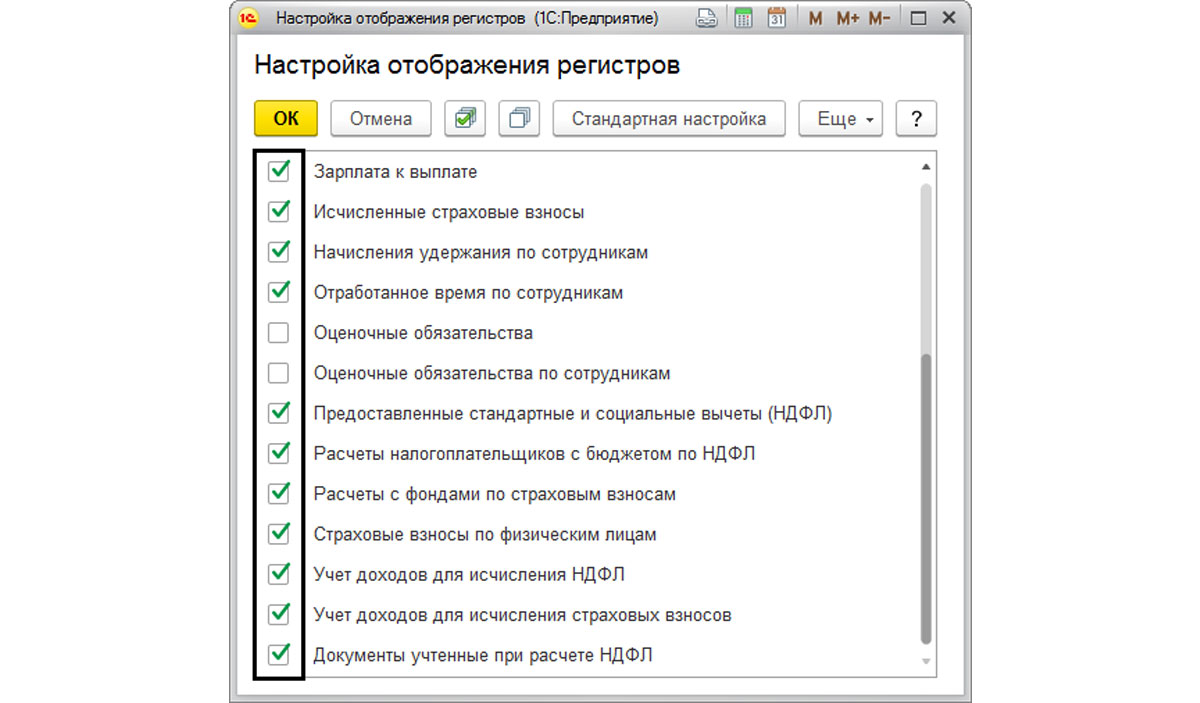

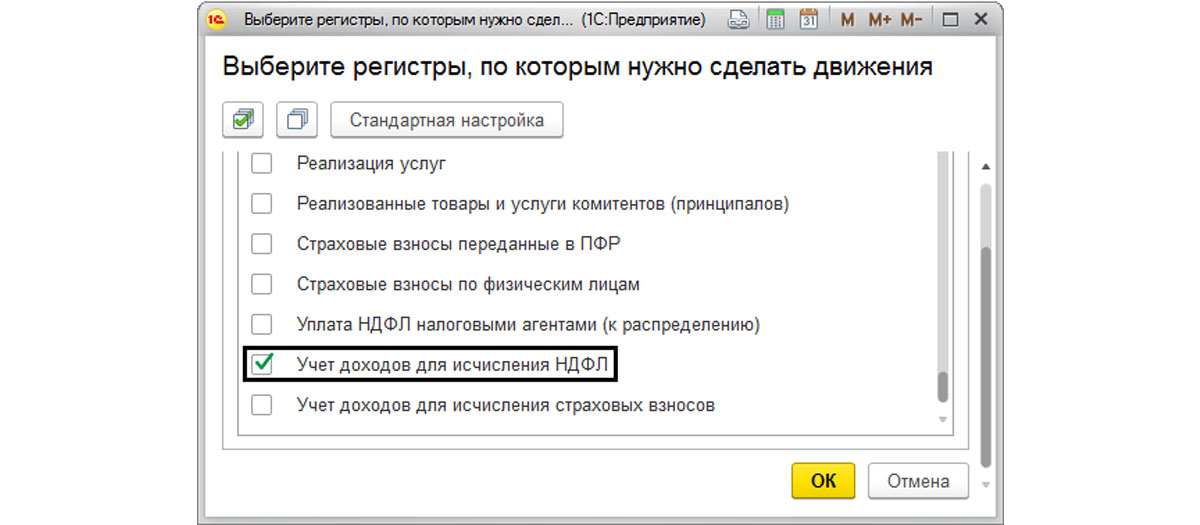

Откроется список регистров, нам нужно отметить галками те, движения по которым мы хотим отобразить:

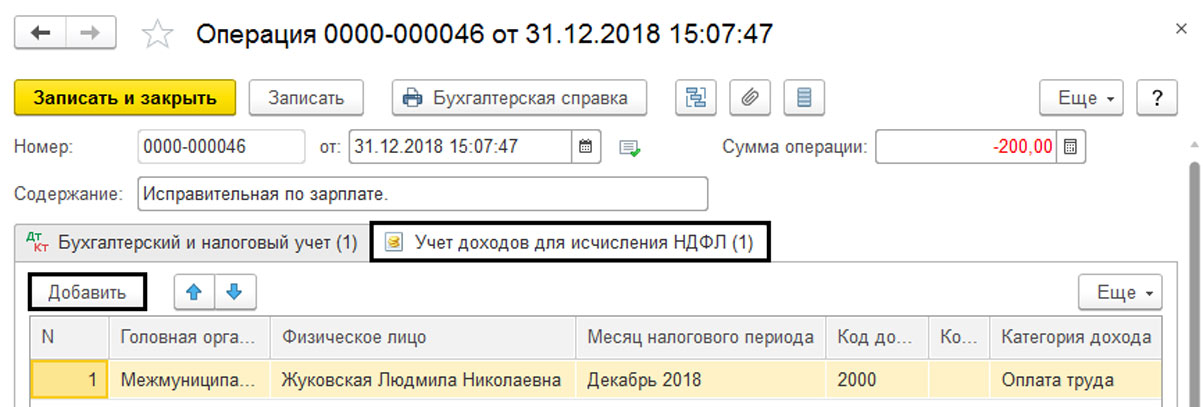

Нажимаем "ОК" и видим, что в документе "Операция" появилась дополнительная вкладка для правки регистра:

Нажимаем кнопку "Добавить" и заполняем строчку по приходу НДФЛ для нужного нам физического лица:

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Пример 1

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

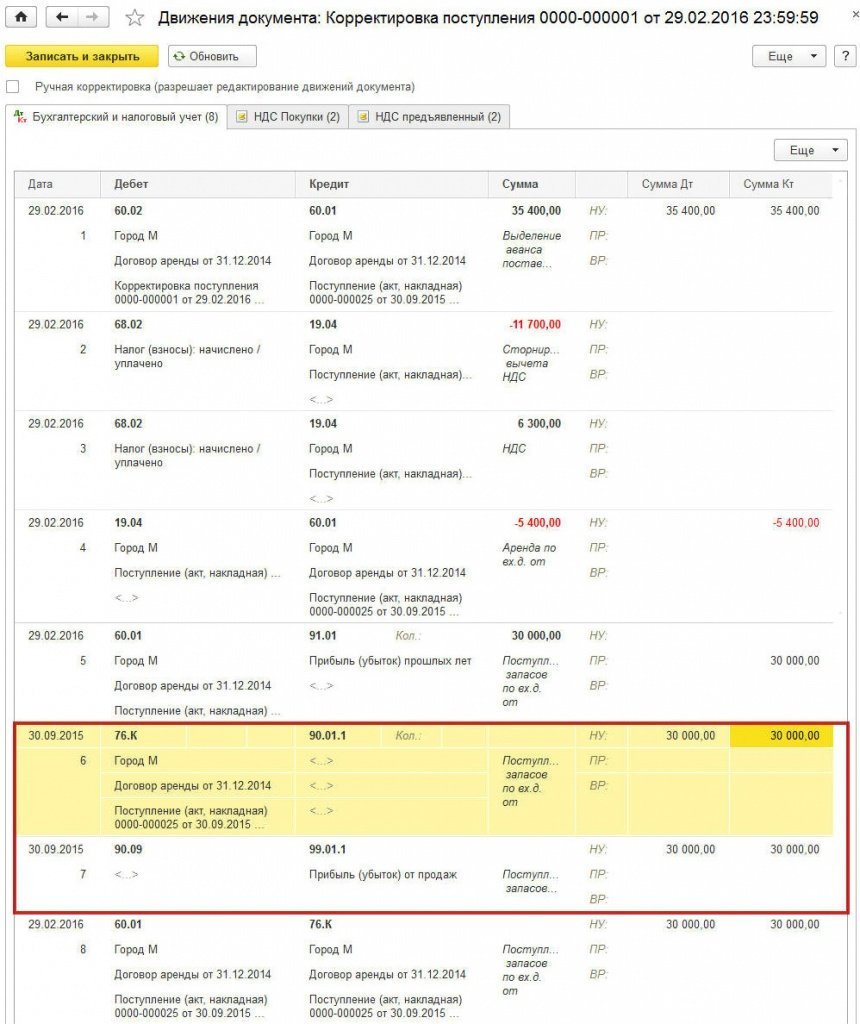

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8", так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 - это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Дебет 99.02.1 Кредит 68.04.2

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступленияформируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

ГОДОВОЙ ОТЧЕТ 2021

Узнайте, когда делать переходные проводки по новым ФСБУ, чтобы они не попали в отчетность за 2021 год.

Только 4 февраля пошаговый разбор заполнения годового отчета с учетом новых ФСБУ на большом вебинаре с одним из лучших спикеров по бухучету, аудитором, главным методологом ГК Energy Consulting А. Рабиновичем.

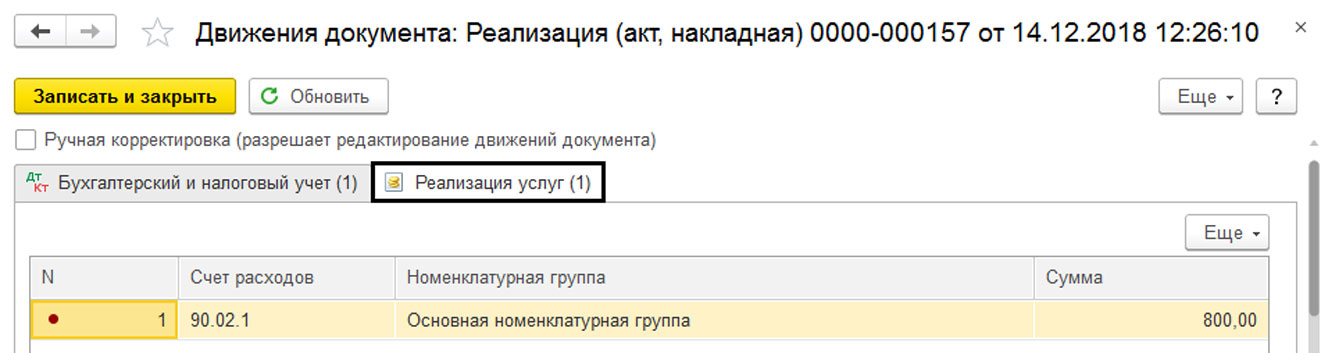

Рис.2 Записи регистров

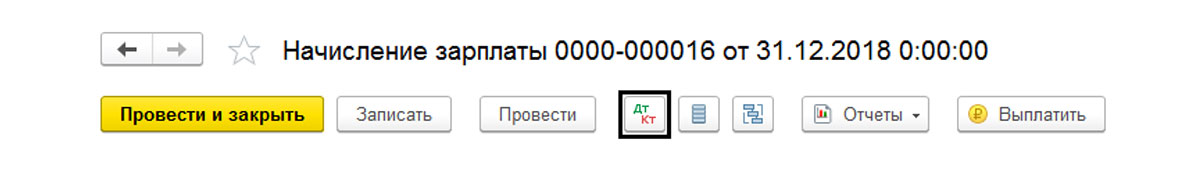

Рис.3 Показать проводки и другие движения по регистрам

Рис.5 Настройка отображения регистров

После отбора нужных регистров, отчет о движении отобразит только движения по выбранным регистрам.

Рис.6 Движения по выбранным регистрам

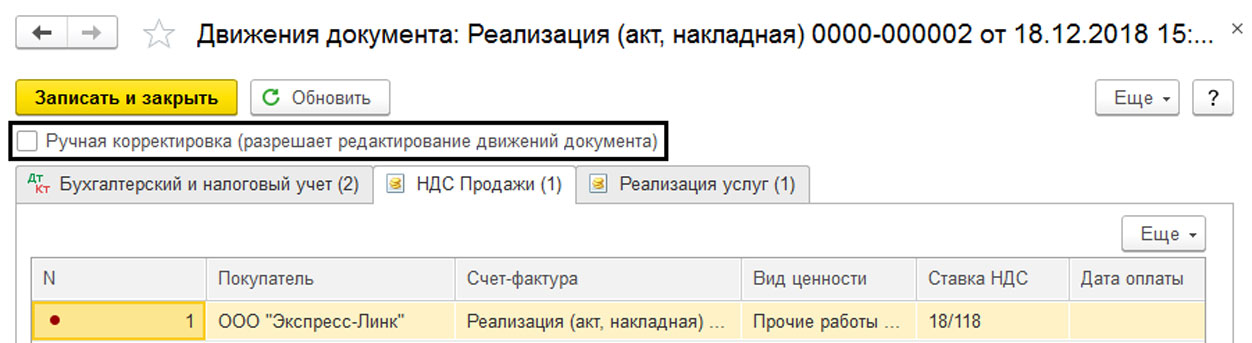

Обратите внимание, в некоторых документах допускается ручная корректировка регистров. Но, если пользователь необдуманно внесет исправления в одну запись, не исправив другую, связанную с ней, это может повлечь ошибки при попытках сформировать отчетность.

Рис.7 Ручная корректировка регистров

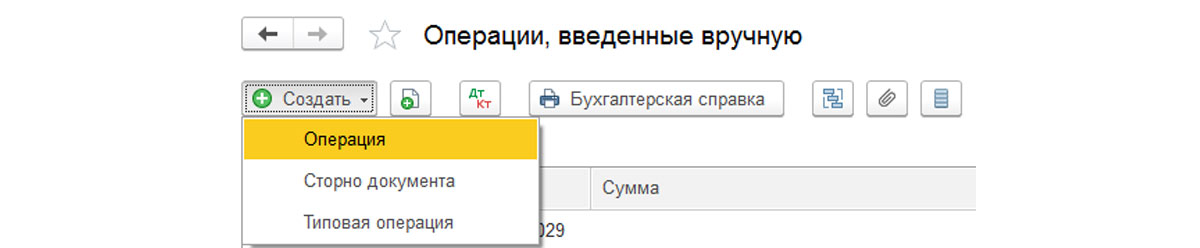

Для корректировки регистров есть два способа:

Остановимся подробнее на этих вариантах.

Рис.9 Варианты операций

Для корректировки записей регистра мы можем использовать первые два документа. Разберем принцип их работы.

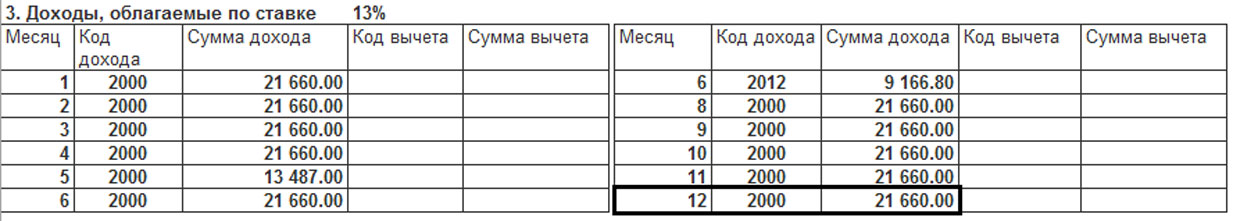

Рис.12 Сумма доходов за декабрь не изменилась

Рис.13 Выбор регистров

Рис.14 Учет доходов для исчисления НДФЛ

Рис.15 Закладка с названием выбранного регистра

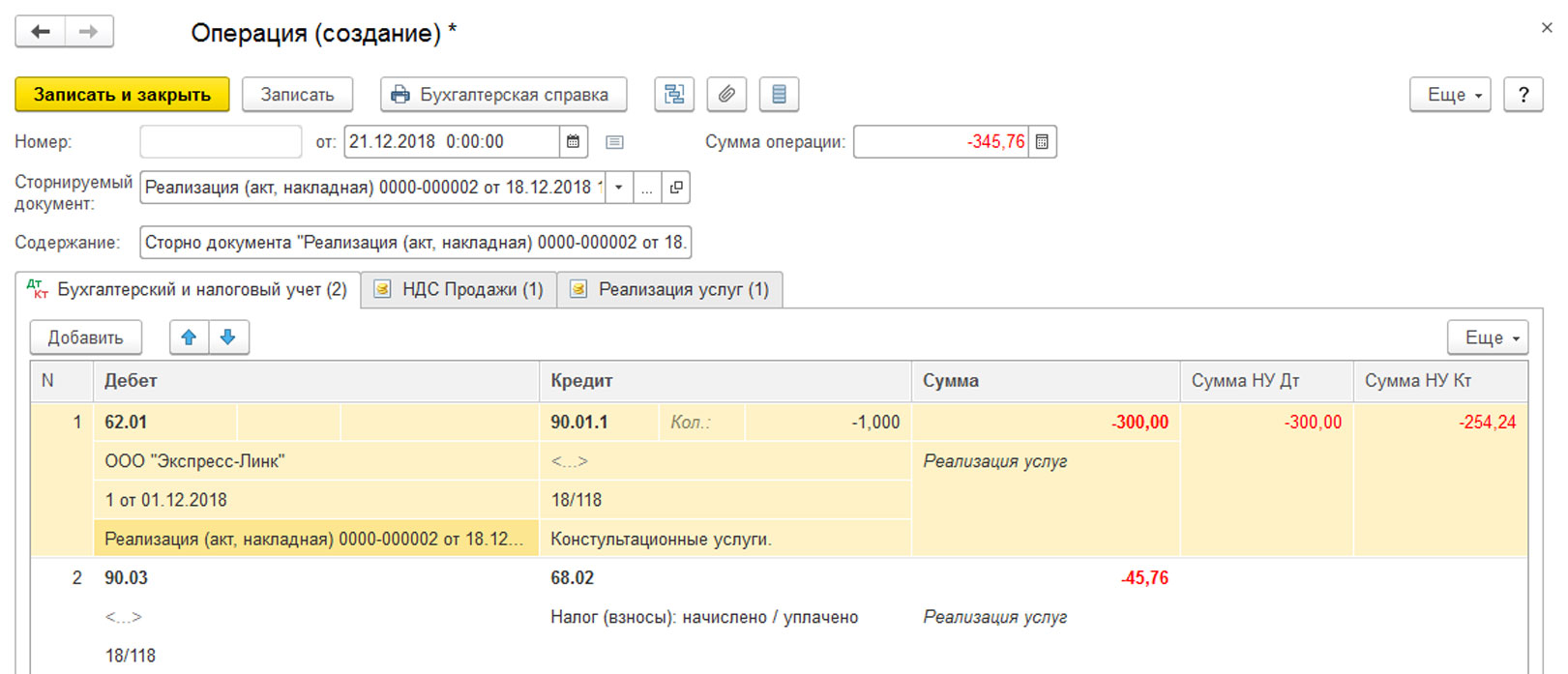

Рис.17 Сторнировани

Рис.18 НДС Продажи и Реализация услуг

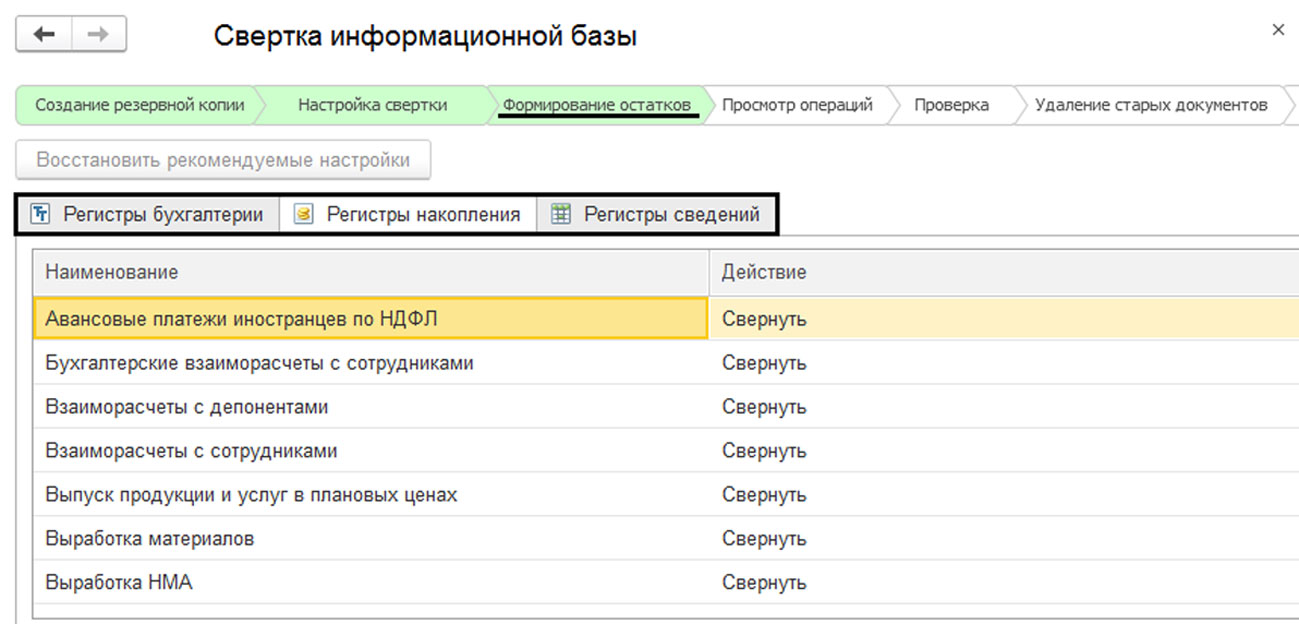

Рис.21 Свертка информационной базы

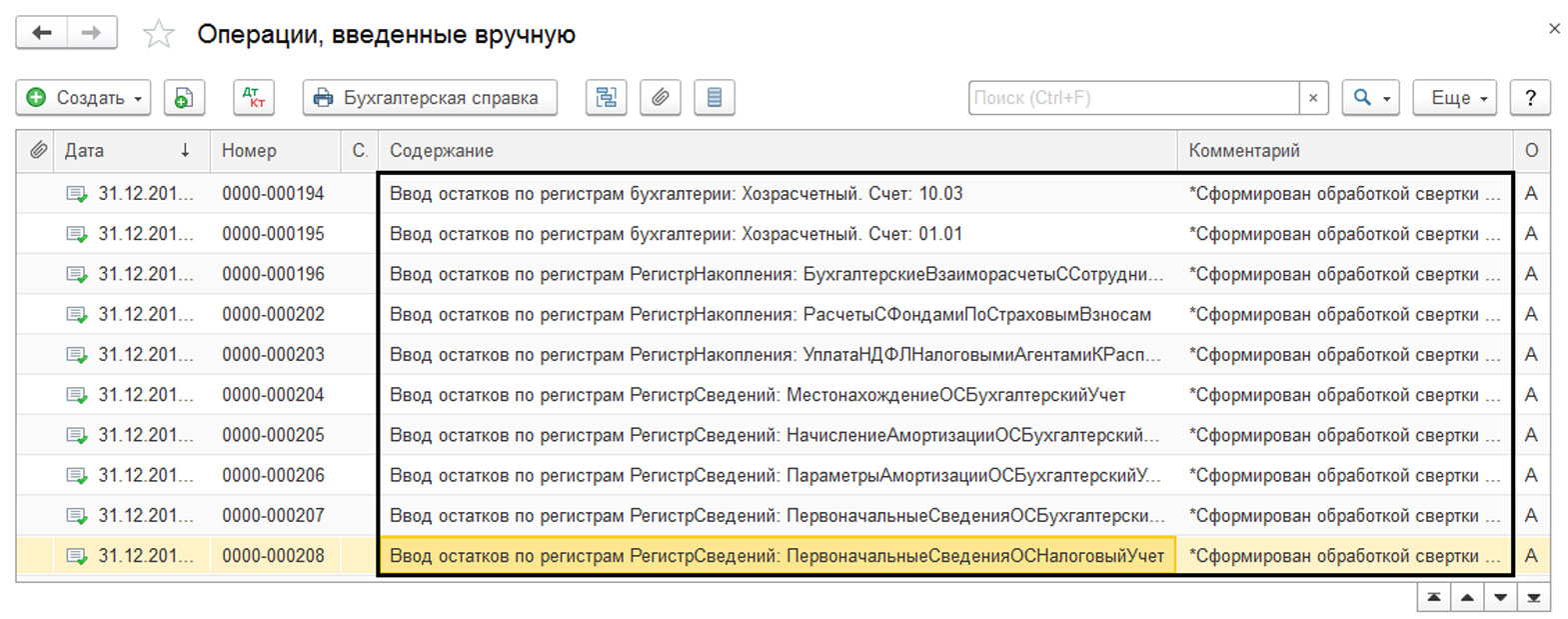

Рис.22 Записи с остатками в разрезе регистров

На записях в регистры построена вся работа программы, поэтому пользователю необходимо понимать принцип их работы, как происходит запись в регистры, как корректно произвести их корректировку в случае необходимости. Неправильное внесение корректировок отразится на достоверности информации, в связи с чем, могут возникнуть ошибки при формировании отчетности. Если у вас остались вопросы, наши специалисты с радостью проконсультируют вас, а также подберут оптимальные тарифы и цены на сопровождение 1С.

Как в 1С:Зарплата и управление персоналом ред.3.1 провести возврат сумм излишне удержанного НДФЛ?

Ответ:

Если излишне удержанная сумма НДФЛ учитывается при расчете налога в следующих месяцах налогового периода (документ Возврат налога не будет регистрироваться), то сумма зачитываемого налога отображается в положительном значении . На эту сумму в месяце зачета возникает разница между исчисленным и удержанным налогом: с сотрудника удерживается меньше налога на сумму зачета.

Читайте также:

webdonsk.ru

webdonsk.ru